Данная статья посвящена описанию типовой системы менеджмента качества (СМК) банковской отрасли, её архитектуры, процессов и функционирования, документов и других компонентов. Материалы статьи могут быть использованы как официальными органами банковской отрасли, так и отдельными банкам для целей улучшения качества банковской деятельности.

Каждый банк по-разному подходит к решению задач обеспечения и улучшения качества своей деятельности и удовлетворенности клиентов. На уровне одного банка все достаточно понятно. Есть методики [2] и эталонные решения [1].

Система менеджмента качества (СМК) банковской отрасли, так же как и СМК отдельного банка, строится по одинаковым принципам, то есть имеет свою архитектуру, процессы и процедуры, регламентирующие документы и другие компоненты.

Если есть система менеджмента качества отдельного банка, то мы можем говорить и о создании системы менеджмента качества банковской отрасли, которая бы объединяла все подходы, наработки, стандарты, процессы и процедуры, субъекты стандартизации в единое целое и имела бы прозрачную структуру.

Архитектура СМК банковской отрасли

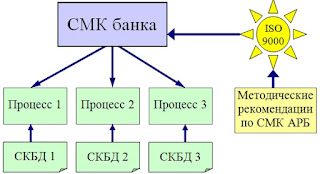

Рассмотрим архитектуру СМК банковской отрасли, показанную на рис. 1 и 2. Она состоит из двух уровней: уровень отдельного банка и уровень отрасли.

1. Уровень банка

В каждом банке есть различные системы управления, в том числе система менеджмента качества. Конечно, уровень развития СМК у всех разный. Какие-то банки имеют сертификаты соответствия ISO 9000, какие-то - регламенты отдельных процессов СМК.

СМК тесно связана с системой управления бизнес-процессами и является для нее определенной «надстройкой». Одно из ключевых понятий СМК - это бизнес-процесс, которым необходимо управлять и который должен улучшаться, достигать запланированных показателей качества и результативности.

Каждый банк самостоятельно решает, какие бизнес-процессы он будет включать в СМК.

Для большинства банковских бизнес-процессов мы имеем:

2.3. Организационная структура

В организационную структуру СМК банковской отрасли входят организации, которые оказывают влияние или принимают непосредственное участие в обеспечении качества банковской отрасли.

Это комитет по стандартам качества, орган по сертификации, регулирующие и законодательные органы, банки, аудиторские и консалтинговые компании.

1. Исследования и аналитическая работа по качеству банковской отрасли, бенчмаркинг

Данный процесс подразумевает анализ тенденций развития банковской отрасли, успешных практик и достижений, итогов и отчетов прошлых периодов и т.п.

На основе результатов данного процесса выполняется следующий процесс.

2. Планирование и разработка стратегии банковской отрасли в области качества и стандартизации

Модель данного процесса показана на рис. 4.

Согласно установленной периодичности (например, в начале каждого года) центральный банк совместно с комитетом по стандартам качества разрабатывают стратегию банковской отрасли в области качества. Входными данными служат результаты исследований и аналитических работ, полученные в предыдущем процессе.

Как вариант, все разработанные материалы могут быть оформлены в виде системы сбалансированных показателей (BSC/KPI) - см. [1]. В идеале все должно быть взаимосвязано: проекты, задачи и показатели привязаны к стратегическим целям, цели взаимосвязаны между собой по уровням, назначены ответственные за реализацию целей и проектов и т.д.

Далее комитет по стандартам качества планирует бюджеты на реализацию стратегических целей, проектов и задач.

Часть информации о стратегии развития банковской отрасли в области качества публикуется в открытых источниках и доводится до всех заинтересованных субъектов.

3. Методологическая и текущая работа в области качества и стандартизации

Модель данного процесса показана на рис. 5.

Исполнителем всех процедур данного процесса является комитет по стандартам качества. Все процедуры могут выполняться параллельно, поскольку сложно определить их жесткую и устойчивую последовательность. Перечислим эти процедуры.

4. Управление стандартами

Данный процесс самый обширный и включает пять моделей, которые показаны на рис. 6–10.

Управление стандартами можно автоматизировать с помощью интернет-форума. Это позволит выполнять следующие задачи:

4.1. Разработка, актуализация и распространение стандартов

Когда речь идет о новом стандарте, то инициатор его разработки готовит соответствующее предложение, которое затем рассматривает комитет по стандартам качества. Если предложение принято, то организуется рабочая группа по разработке стандарта, утверждается ее состав. Далее функции для нового стандарта и актуализации действующего стандарта совпадают.

Комитет по стандартам качества формулирует требования и задания к стандарту, сроки его разработки/актуализации. На основе данных требований и заданий рабочая группа по стандарту планирует разработку стандарта и распределяет задачи среди своих участников. На выходе - план разработки стандарта.

При разработке стандартов рекомендуется использовать программные продукты бизнес-моделирования (например, Business Studio), например для автоматизированной разработки графических моделей, генерации вспомогательных регламентов и отчётов, хранения и интеграции всех материалов по стандарту в единой базе данных.

Проект стандарта публикуется в открытых источниках, рассылается заинтересованным банкам и другим учреждениям, организуется публичное обсуждение проекта стандарта, принимаются рецензии на стандарт.

Далее комитет по стандартам качества рассматривает проект стандарта и выдает свое заключение. Если заключение положительное, то стандарт утверждается, публикуется на официальных ресурсах, рассылается банкам. Если заключение отрицательное, то стандарт отправляется на доработку и заново выполняются описанные выше функции. В завершение процедуры выполняются мероприятия по массовому распространению нового стандарта.

4.2. Внедрение в банках стандартов и документов в области качества

Недостаточно разработать правильный и актуальный стандарт. Необходимо еще эффективно организовать задачи по его внедрению. Перечислим эти задачи.

Сначала банк изучает новый стандарт и принимает решение о целесообразности его внедрения. Банки, входящие в состав рабочих групп по разработке стандартов, конечно, должны внедрять их в первую очередь.

При положительном решении банк проходит обучение по стандарту у рабочей группы. Затем выполняется оценочный аудит на соответствие стандарту. Если банк соответствует стандарту и уже ранее получал сертификат, то передается отчет в орган по сертификации для целей подтверждения сертификата. Если банк соответствует стандарту, но сертификата не имеет, то выполняется переход к следующей процедуре «Аудит соответствия стандартам и сертификация».

Если банк не соответствует стандарту, то планируется его внедрение, выделяются необходимые ресурсы. Выполняется приведение деятельности банка в соответствие со стандартом согласно подготовленному плану. Разрабатываются необходимые нормативные документы, обучаются сотрудники, внедряются новые технологии и т.п. Далее проводится оценочный аудит по результатам внедрения стандарта. На выходе - заключение по оценочному аудиту.

4.3. Аудит соответствия стандартам и сертификация

Банк отправляет запрос и необходимые материалы в орган по сертификации. Орган по сертификации планирует и проводит сертификационный аудит. Изучаются нормативные документы банка, проводятся интервью с сотрудниками, наблюдения и другие мероприятия. По результатам аудита орган по сертификации принимает решение о выдаче банку сертификата соответствия стандарту.

Если решение отрицательное, то банк устраняет выявленные несоответствия и процедура аудита запускается заново.

Если решение положительное, то банк получает сертификат и размещает информацию об этом в открытых источниках (при необходимости).

Один из вариантов повышения качества банковской отрасли - это создание системы добровольной сертификации банков на соответствие стандартам качества.

Для функционирования системы добровольной сертификации должны быть разработаны следующие компоненты:

4.4. Анализ результативности внедрения стандартов

В конце установленного периода (например, года) собирается статистика по разработке и внедрению стандартов. Статистика должна показывать:

- количество разработанных стандартов;

- количество запросов банков на внедрение стандартов;

- количество банков, получивших сертификаты;

- изменение значений показателей в банках, внедривших стандарты (практическая ценность стандартов);

- расчет интегрированных показателей для всей банковской отрасли.

Комитет по стандартам качества получает обратную связь от банков, внедривших стандарты.

Обратная связь должна показывать:

- слабые стороны стандартов;

- причины неудач или трудностей внедрения стандартов;

- предложения по улучшению стандартов.

На основе полученной информации комитет по стандартам качества готовит и обсуждает предложения по актуализации/улучшению стандартов.

Затем подводятся и публикуются итоги работы по управлению стандартами за прошедший период. Разработчики новых стандартов (как вариант) могут получать награды или памятные грамоты.

Рисунок 10. Модель процедуры «Анализ результативности внедрения стандартов»

Показатели качества банковской отрасли

Если есть система менеджмента качества и бизнес-процессы, то должны быть и показатели качества / результативности. Перечислим несколько типовых показателей:

Массовое внедрение стандартов качества в банках

В данном разделе речь идет о Стандартах качества банковской деятельности (СКБД), которые разрабатываются на базе Ассоциации российских банков (АРБ).

Данные стандарты имеют высокую ценность для банков, поэтому перечислим несколько возможных вариантов развития ситуации.

Проблемы:

- не все банки знают про СКБД;

- не все банки, которые знают про СКБД, имеют возможность их внедрить;

- не все банки, имеющие возможность внедрить СКБД, готовы поддерживать соответствие СКБД в долгосрочной перспективе.

Цель: массовое добровольное внедрение Стандартов качества банковской деятельности и методических рекомендаций для повышения качества и эффективности деятельности банков.

Способы достижения цели:

- разработка комплекта дополнительных документов (методических рекомендаций, образцов документов, успешных практик, учебных материалов и видеофильмов) для каждого стандарта;

- приведение стандартов к упрощенным виду и структуре. Матрица: однократное перечисление требований <=> категории зрелости (объем до восьми страниц);

- проведение семинаров для банков по внедрению стандартов;

- мотивация банков: нефинансовая (благодарственные письма, сертификаты) и финансовая (конкурсы и премии для банков);

- поддержка авторов стандартов;

- первоочередное внедрение и апробирование стандартов банками - участниками рабочих групп по разработке стандартов. Публикация успешных результатов;

- расчет экономического эффекта от внедрения стандартов; алгоритм его достижения. Пример: ISO 10014 :2006;

- функционирование центрального интернет-форума для обсуждения стандартов, консультирования. Публикация статистики внедрения стандартов.

Результат:

- банки получают экономический эффект от внедрения СКБД;

- банки получают сертификат соответствия СКБД;

- разработчики стандартов получают обратную связь от банков в большом объеме, улучшают стандарты;

- деятельность по стандартизации становится престижной и помогает новым банкам добровольно подключаться к этой работе;

- повышаются эффективность и качество банковской отрасли в целом.

Взаимосвязь системы менеджмента качества и Стандартов качества банковской деятельности АРБ

Каждый стандарт качества банковской деятельности, разработанный АРБ, покрывает специализированное направление банковской деятельности (процесс или продукт), например безналичные расчеты, управление риском ликвидности, инновационное кредитование, управление персоналом и т.д.

Стандарт ISO 9001:2008 содержит требования к системе менеджмента качества и ее функционированию, а также к отдельным процессам/процедурам (например, разработке продуктов и услуг). Однако в данном стандарте нет требований к большинству банковских процессов, прежде всего к основным, составляющим суть банковского бизнеса. Таким образом, для стандартизации и улучшения каждого процесса рекомендуется использовать СКБД (рис. 11), реализовывать требования Стандарта ISO 9001:2008 и СКБД совместно в виде интегрированного проекта (см. [2]). В данном случае создается единый план проекта по построению и организации функционирования СМК в банке. Затем для каждого процесса СМК, для которого есть цель сертификации на соответствие СКБД, создаются локальные планы по приведению данного процесса в соответствие СКБД (рис. 12). Локальные планы встраиваются в определенные этапы единого проекта по СМК (детализируют выполнение данных этапов). Примеры данных документы представлены в [1].

Главное правило - чтобы требования СКБД и способы их реализации не противоречили требованиям Стандарта ISO 9001:2008. То есть, реализуя каждое требование СКБД, необходимо отслеживать, не нарушаются ли при этом требования Стандарта ISO 9001:2008.

Приведение процесса в соответствие СКБД (выбранному уровню зрелости) рекомендуется выполнять в рамках процедуры «2. Управление каждым процессом СМК => 2.1. Планирование процесса» Методических рекомендаций АРБ [3].

Улучшение процесса в соответствии с СКБД (выбранным уровнем зрелости) рекомендуется выполнять на следующих итерациях процедуры «2. Управление каждым процессом СМК».

Аудит СМК банка на соответствие требованиям Стандарта ISO 9001:2008 должен выполняться совместно с аудитом выполнения банком требований СКБД.

Заключение

Мы рассмотрели один из вариантов устройства и функционирования системы менеджмента качества банковской отрасли, то есть такой системы, которая обеспечивает качество деятельности не отдельного банка, а отрасли в целом. Автор выражает надежду, что банковская отрасль РФ продолжит активно развиваться в области качества и будет приближаться к соответствующим показателям ведущих стран мира.

Источники информации

[1] Типовая система менеджмента качества коммерческого банка (в составе Комплексной типовой бизнес-модели коммерческого банка). [Электронный ресурс] http://www.businessstudio.ru/buy/modelshop/nm_bank3

[2] Исаев Р.А. Банковский менеджмент и бизнес-инжиниринг. – М.: ИНФРА-М, 2011. – 400 с. Ил.

[3] Методические рекомендации АРБ по организации функционирования системы менеджмента качества в коммерческом банке. [Электронный ресурс] http://www.arb.ru/site/docs/docs.php?id=1082

[4] Стандарт ISO 9000:2005 «Системы менеджмента качества. Основные положения и словарь».

[5] Стандарт ISO 9001:2008 «Системы менеджмента качества. Требования».

Каждый банк по-разному подходит к решению задач обеспечения и улучшения качества своей деятельности и удовлетворенности клиентов. На уровне одного банка все достаточно понятно. Есть методики [2] и эталонные решения [1].

Система менеджмента качества (СМК) банковской отрасли, так же как и СМК отдельного банка, строится по одинаковым принципам, то есть имеет свою архитектуру, процессы и процедуры, регламентирующие документы и другие компоненты.

Если есть система менеджмента качества отдельного банка, то мы можем говорить и о создании системы менеджмента качества банковской отрасли, которая бы объединяла все подходы, наработки, стандарты, процессы и процедуры, субъекты стандартизации в единое целое и имела бы прозрачную структуру.

Архитектура СМК банковской отрасли

Рассмотрим архитектуру СМК банковской отрасли, показанную на рис. 1 и 2. Она состоит из двух уровней: уровень отдельного банка и уровень отрасли.

Рисунок 1. Архитектура СМК банковской отрасли (общая модель)

Рисунок 2. Архитектура СМК банковской отрасли (детализированная модель)

1. Уровень банка

В каждом банке есть различные системы управления, в том числе система менеджмента качества. Конечно, уровень развития СМК у всех разный. Какие-то банки имеют сертификаты соответствия ISO 9000, какие-то - регламенты отдельных процессов СМК.

СМК тесно связана с системой управления бизнес-процессами и является для нее определенной «надстройкой». Одно из ключевых понятий СМК - это бизнес-процесс, которым необходимо управлять и который должен улучшаться, достигать запланированных показателей качества и результативности.

Каждый банк самостоятельно решает, какие бизнес-процессы он будет включать в СМК.

Для большинства банковских бизнес-процессов мы имеем:

- стандарты качества банковской деятельности (СКБД), разрабатываемые Ассоциацией российских банков (АРБ). Они устанавливают требования к качеству бизнес-процесса и содержат различные успешные практики (рекомендации);

- нормативные документы Банка России. Устанавливают официальные требования к бизнес-процессу, которые затем подвергаются надзору;

- другие стандарты и успешные практики. Существуют также различные стандарты и решения, которые могут использоваться для повышения качества бизнес-процесса [1].

2. Уровень отрасли

Данный уровень состоит из трех групп: документы, процессы, организационная структура.

2.1. Документы

2.1.1. Основополагающие документы по стандартизации и качеству банковской отрасли

Данные документы устанавливают единые правила, требования и планы по обеспечению и улучшению качества банковской отрасли.

Среди них можно выделить следующие: стратегию развития банковской отрасли (в области стандартизации и качества), концепцию стандартизации качества банковской деятельности, стандарты качества банковской деятельности (основные положения и требования - по аналогии с ISO 9001:2008), положение о комитете по стандартам качества, положение об органе по сертификации, правила функционирования системы добровольной сертификации.

2.1.2. Стандарты, формы документов и другие материалы

Включают в себя: Стандарты качества банковской деятельности (СКБД), методики и методические рекомендации, шаблон стандарта банковского процесса, типовую систему менеджмента качества коммерческого банка (как единый образец по построению СМК для банков), другие материалы (формы документов, презентации, резолюции, учебно-справочные документы).

Если основополагающие документы разрабатываются и утверждаются на долгое время (4–5 лет), то документы данной группы должны регулярно актуализироваться и улучшаться.

Данный уровень состоит из трех групп: документы, процессы, организационная структура.

2.1. Документы

2.1.1. Основополагающие документы по стандартизации и качеству банковской отрасли

Данные документы устанавливают единые правила, требования и планы по обеспечению и улучшению качества банковской отрасли.

Среди них можно выделить следующие: стратегию развития банковской отрасли (в области стандартизации и качества), концепцию стандартизации качества банковской деятельности, стандарты качества банковской деятельности (основные положения и требования - по аналогии с ISO 9001:2008), положение о комитете по стандартам качества, положение об органе по сертификации, правила функционирования системы добровольной сертификации.

2.1.2. Стандарты, формы документов и другие материалы

Включают в себя: Стандарты качества банковской деятельности (СКБД), методики и методические рекомендации, шаблон стандарта банковского процесса, типовую систему менеджмента качества коммерческого банка (как единый образец по построению СМК для банков), другие материалы (формы документов, презентации, резолюции, учебно-справочные документы).

Если основополагающие документы разрабатываются и утверждаются на долгое время (4–5 лет), то документы данной группы должны регулярно актуализироваться и улучшаться.

2.2. Процессы по стандартизации и качеству банковской отрасли

Процессы описывают функционирование СМК банковской отрасли, показывают задачи и ответственность всех ее участников. Графические модели и описания процессов рассмотрены в следующем разделе.

Процессы описывают функционирование СМК банковской отрасли, показывают задачи и ответственность всех ее участников. Графические модели и описания процессов рассмотрены в следующем разделе.

2.3. Организационная структура

В организационную структуру СМК банковской отрасли входят организации, которые оказывают влияние или принимают непосредственное участие в обеспечении качества банковской отрасли.

Это комитет по стандартам качества, орган по сертификации, регулирующие и законодательные органы, банки, аудиторские и консалтинговые компании.

Процессы СМК банковской отрасли

Рассмотрим процесс «Управление качеством и стандартизацией банковской отрасли», показанный на рис. 3. Он состоит из пяти подпроцессов, которые выполняются в цикле согласно установленной периодичности.

Рассмотрим процесс «Управление качеством и стандартизацией банковской отрасли», показанный на рис. 3. Он состоит из пяти подпроцессов, которые выполняются в цикле согласно установленной периодичности.

Рисунок 3. Процесс «Управление качеством и стандартизацией банковской отрасли»

Данный процесс подразумевает анализ тенденций развития банковской отрасли, успешных практик и достижений, итогов и отчетов прошлых периодов и т.п.

На основе результатов данного процесса выполняется следующий процесс.

2. Планирование и разработка стратегии банковской отрасли в области качества и стандартизации

Модель данного процесса показана на рис. 4.

Согласно установленной периодичности (например, в начале каждого года) центральный банк совместно с комитетом по стандартам качества разрабатывают стратегию банковской отрасли в области качества. Входными данными служат результаты исследований и аналитических работ, полученные в предыдущем процессе.

Как вариант, все разработанные материалы могут быть оформлены в виде системы сбалансированных показателей (BSC/KPI) - см. [1]. В идеале все должно быть взаимосвязано: проекты, задачи и показатели привязаны к стратегическим целям, цели взаимосвязаны между собой по уровням, назначены ответственные за реализацию целей и проектов и т.д.

Далее комитет по стандартам качества планирует бюджеты на реализацию стратегических целей, проектов и задач.

Часть информации о стратегии развития банковской отрасли в области качества публикуется в открытых источниках и доводится до всех заинтересованных субъектов.

Рисунок 4. Процесс «Планирование и разработка стратегии банковской отрасли в области качества и стандартизации»

3. Методологическая и текущая работа в области качества и стандартизации

Модель данного процесса показана на рис. 5.

Исполнителем всех процедур данного процесса является комитет по стандартам качества. Все процедуры могут выполняться параллельно, поскольку сложно определить их жесткую и устойчивую последовательность. Перечислим эти процедуры.

- Разработка/актуализация методологических документов по стандартизации и качеству. Это процессы, стандарты, правила и другие документы. Разработка выполняется согласно установленному плану (например, на год).

- Реализация запланированных мероприятий и проектов в области качества и стандартизации. Например, организация и проведение конференций, семинаров, конкурсов и т.п. На выходе - отчеты о проведении мероприятий.

- Организация и проведение регулярных заседаний комитета по стандартам качества. Обсуждение и решение всех текущих вопросов, распределение задач, рассмотрение отчетов о выполненных работах. На выходе - протоколы заседаний.

- Координация деятельности рабочих групп по стандартам. У каждого стандарта качества должна быть рабочая группа, ответственная за его разработку и актуализацию. О своей работе она должна регулярно докладывать в комитет по стандартам качества.

- Взаимодействие с государственными органами и банками. Конечно, деятельность комитета по стандартам качества не может быть изолированной. Поэтому этой процедуре должно уделяться большое внимание.

Рисунок 5. Методологическая и текущая работа в области качества и стандартизации

4. Управление стандартами

Данный процесс самый обширный и включает пять моделей, которые показаны на рис. 6–10.

Управление стандартами можно автоматизировать с помощью интернет-форума. Это позволит выполнять следующие задачи:

- проводить закрытые дискуссии в специальных разделах форума между участниками рабочих групп по разработке стандартов;

- проводить открытые дискуссии и обеспечивать обратную связь между разработчиками и потребителями стандартов;

- вести историю разработки каждого стандарта;

- оперативно размещать все версии разрабатываемых стандартов;

- публиковать актуальную статистику внедрения стандартов в банках.

Рассмотрим далее каждую из четырех процедур данного процесса. Все процедуры выполняются в цикле согласно установленной периодичности (см. рис. 6). Главным исполнителем процедур является рабочая группа по стандарту, так как именно она отвечает за разработку стандарта и его дальнейшее успешное применение на практике.

Рисунок 6. Модель процесса «Управление стандартами»

4.1. Разработка, актуализация и распространение стандартов

Когда речь идет о новом стандарте, то инициатор его разработки готовит соответствующее предложение, которое затем рассматривает комитет по стандартам качества. Если предложение принято, то организуется рабочая группа по разработке стандарта, утверждается ее состав. Далее функции для нового стандарта и актуализации действующего стандарта совпадают.

Комитет по стандартам качества формулирует требования и задания к стандарту, сроки его разработки/актуализации. На основе данных требований и заданий рабочая группа по стандарту планирует разработку стандарта и распределяет задачи среди своих участников. На выходе - план разработки стандарта.

При разработке стандартов рекомендуется использовать программные продукты бизнес-моделирования (например, Business Studio), например для автоматизированной разработки графических моделей, генерации вспомогательных регламентов и отчётов, хранения и интеграции всех материалов по стандарту в единой базе данных.

Проект стандарта публикуется в открытых источниках, рассылается заинтересованным банкам и другим учреждениям, организуется публичное обсуждение проекта стандарта, принимаются рецензии на стандарт.

Далее комитет по стандартам качества рассматривает проект стандарта и выдает свое заключение. Если заключение положительное, то стандарт утверждается, публикуется на официальных ресурсах, рассылается банкам. Если заключение отрицательное, то стандарт отправляется на доработку и заново выполняются описанные выше функции. В завершение процедуры выполняются мероприятия по массовому распространению нового стандарта.

Рисунок 7. Модель процедуры «Разработка, актуализация и распространение стандартов»

4.2. Внедрение в банках стандартов и документов в области качества

Недостаточно разработать правильный и актуальный стандарт. Необходимо еще эффективно организовать задачи по его внедрению. Перечислим эти задачи.

Сначала банк изучает новый стандарт и принимает решение о целесообразности его внедрения. Банки, входящие в состав рабочих групп по разработке стандартов, конечно, должны внедрять их в первую очередь.

При положительном решении банк проходит обучение по стандарту у рабочей группы. Затем выполняется оценочный аудит на соответствие стандарту. Если банк соответствует стандарту и уже ранее получал сертификат, то передается отчет в орган по сертификации для целей подтверждения сертификата. Если банк соответствует стандарту, но сертификата не имеет, то выполняется переход к следующей процедуре «Аудит соответствия стандартам и сертификация».

Если банк не соответствует стандарту, то планируется его внедрение, выделяются необходимые ресурсы. Выполняется приведение деятельности банка в соответствие со стандартом согласно подготовленному плану. Разрабатываются необходимые нормативные документы, обучаются сотрудники, внедряются новые технологии и т.п. Далее проводится оценочный аудит по результатам внедрения стандарта. На выходе - заключение по оценочному аудиту.

Рисунок 8. Модель процедуры «Внедрение в банках стандартов и документов в области качества»

4.3. Аудит соответствия стандартам и сертификация

Банк отправляет запрос и необходимые материалы в орган по сертификации. Орган по сертификации планирует и проводит сертификационный аудит. Изучаются нормативные документы банка, проводятся интервью с сотрудниками, наблюдения и другие мероприятия. По результатам аудита орган по сертификации принимает решение о выдаче банку сертификата соответствия стандарту.

Если решение отрицательное, то банк устраняет выявленные несоответствия и процедура аудита запускается заново.

Если решение положительное, то банк получает сертификат и размещает информацию об этом в открытых источниках (при необходимости).

Один из вариантов повышения качества банковской отрасли - это создание системы добровольной сертификации банков на соответствие стандартам качества.

Для функционирования системы добровольной сертификации должны быть разработаны следующие компоненты:

- правила функционирования системы добровольной сертификации (основополагающий документ);

- положение об органе по сертификации;

- формы документов по функционированию системы (образцы заявлений, протоколов, договоров и т.п.);

- стандарты (нормативная база) системы;

- документ, утверждающий изображение знака соответствия системы, и порядок его применения.

Рисунок 9. Модель процедуры «Аудит соответствия стандартам и сертификация»

4.4. Анализ результативности внедрения стандартов

В конце установленного периода (например, года) собирается статистика по разработке и внедрению стандартов. Статистика должна показывать:

- количество разработанных стандартов;

- количество запросов банков на внедрение стандартов;

- количество банков, получивших сертификаты;

- изменение значений показателей в банках, внедривших стандарты (практическая ценность стандартов);

- расчет интегрированных показателей для всей банковской отрасли.

Комитет по стандартам качества получает обратную связь от банков, внедривших стандарты.

Обратная связь должна показывать:

- слабые стороны стандартов;

- причины неудач или трудностей внедрения стандартов;

- предложения по улучшению стандартов.

На основе полученной информации комитет по стандартам качества готовит и обсуждает предложения по актуализации/улучшению стандартов.

Затем подводятся и публикуются итоги работы по управлению стандартами за прошедший период. Разработчики новых стандартов (как вариант) могут получать награды или памятные грамоты.

Рисунок 10. Модель процедуры «Анализ результативности внедрения стандартов»

Показатели качества банковской отрасли

Если есть система менеджмента качества и бизнес-процессы, то должны быть и показатели качества / результативности. Перечислим несколько типовых показателей:

- интегрированный индекс удовлетворенности клиентов банков;

- количество (доля) банков, имеющих в штате специальное подразделение, занимающееся управлением бизнес-процессами, стандартизацией, менеджментом качества, организационным развитием;

- количество (доля) банков, имеющих сертификат соответствия СМК стандарту ISO 9001:2008;

- количество (доля) банков, имеющих сертификаты соответствия стандартам качества;

- общее количество выданных сертификатов соответствия стандартам качества;

- количество успешно завершенных проектов организационно-корпоративного развития в банках;

- показатели экономической эффективности внедрения стандартов качества в банках.

В данном разделе речь идет о Стандартах качества банковской деятельности (СКБД), которые разрабатываются на базе Ассоциации российских банков (АРБ).

Данные стандарты имеют высокую ценность для банков, поэтому перечислим несколько возможных вариантов развития ситуации.

Проблемы:

- не все банки знают про СКБД;

- не все банки, которые знают про СКБД, имеют возможность их внедрить;

- не все банки, имеющие возможность внедрить СКБД, готовы поддерживать соответствие СКБД в долгосрочной перспективе.

Цель: массовое добровольное внедрение Стандартов качества банковской деятельности и методических рекомендаций для повышения качества и эффективности деятельности банков.

Способы достижения цели:

- разработка комплекта дополнительных документов (методических рекомендаций, образцов документов, успешных практик, учебных материалов и видеофильмов) для каждого стандарта;

- приведение стандартов к упрощенным виду и структуре. Матрица: однократное перечисление требований <=> категории зрелости (объем до восьми страниц);

- проведение семинаров для банков по внедрению стандартов;

- мотивация банков: нефинансовая (благодарственные письма, сертификаты) и финансовая (конкурсы и премии для банков);

- поддержка авторов стандартов;

- первоочередное внедрение и апробирование стандартов банками - участниками рабочих групп по разработке стандартов. Публикация успешных результатов;

- расчет экономического эффекта от внедрения стандартов; алгоритм его достижения. Пример: ISO 10014 :2006;

- функционирование центрального интернет-форума для обсуждения стандартов, консультирования. Публикация статистики внедрения стандартов.

Результат:

- банки получают экономический эффект от внедрения СКБД;

- банки получают сертификат соответствия СКБД;

- разработчики стандартов получают обратную связь от банков в большом объеме, улучшают стандарты;

- деятельность по стандартизации становится престижной и помогает новым банкам добровольно подключаться к этой работе;

- повышаются эффективность и качество банковской отрасли в целом.

Взаимосвязь системы менеджмента качества и Стандартов качества банковской деятельности АРБ

Каждый стандарт качества банковской деятельности, разработанный АРБ, покрывает специализированное направление банковской деятельности (процесс или продукт), например безналичные расчеты, управление риском ликвидности, инновационное кредитование, управление персоналом и т.д.

Стандарт ISO 9001:2008 содержит требования к системе менеджмента качества и ее функционированию, а также к отдельным процессам/процедурам (например, разработке продуктов и услуг). Однако в данном стандарте нет требований к большинству банковских процессов, прежде всего к основным, составляющим суть банковского бизнеса. Таким образом, для стандартизации и улучшения каждого процесса рекомендуется использовать СКБД (рис. 11), реализовывать требования Стандарта ISO 9001:2008 и СКБД совместно в виде интегрированного проекта (см. [2]). В данном случае создается единый план проекта по построению и организации функционирования СМК в банке. Затем для каждого процесса СМК, для которого есть цель сертификации на соответствие СКБД, создаются локальные планы по приведению данного процесса в соответствие СКБД (рис. 12). Локальные планы встраиваются в определенные этапы единого проекта по СМК (детализируют выполнение данных этапов). Примеры данных документы представлены в [1].

Главное правило - чтобы требования СКБД и способы их реализации не противоречили требованиям Стандарта ISO 9001:2008. То есть, реализуя каждое требование СКБД, необходимо отслеживать, не нарушаются ли при этом требования Стандарта ISO 9001:2008.

Приведение процесса в соответствие СКБД (выбранному уровню зрелости) рекомендуется выполнять в рамках процедуры «2. Управление каждым процессом СМК => 2.1. Планирование процесса» Методических рекомендаций АРБ [3].

Улучшение процесса в соответствии с СКБД (выбранным уровнем зрелости) рекомендуется выполнять на следующих итерациях процедуры «2. Управление каждым процессом СМК».

Аудит СМК банка на соответствие требованиям Стандарта ISO 9001:2008 должен выполняться совместно с аудитом выполнения банком требований СКБД.

Рисунок 11. Взаимосвязь системы менеджмента качества, процессов и стандартов

Рисунок 12. Иерархия и взаимосвязь планов проекта по внедрению стандартов

Заключение

Мы рассмотрели один из вариантов устройства и функционирования системы менеджмента качества банковской отрасли, то есть такой системы, которая обеспечивает качество деятельности не отдельного банка, а отрасли в целом. Автор выражает надежду, что банковская отрасль РФ продолжит активно развиваться в области качества и будет приближаться к соответствующим показателям ведущих стран мира.

Обращаем внимание, что мнение автора, изложенное в данной статье, может отличаться от мнений официальных органов банковской отрасли РФ.

Материалы и предложения, представленные в данной статье, являются типовыми и отражают один из вариантов организации системы менеджмента качества банковской отрасли.

Источники информации

[1] Типовая система менеджмента качества коммерческого банка (в составе Комплексной типовой бизнес-модели коммерческого банка). [Электронный ресурс] http://www.businessstudio.ru/buy/modelshop/nm_bank3

[2] Исаев Р.А. Банковский менеджмент и бизнес-инжиниринг. – М.: ИНФРА-М, 2011. – 400 с. Ил.

[3] Методические рекомендации АРБ по организации функционирования системы менеджмента качества в коммерческом банке. [Электронный ресурс] http://www.arb.ru/site/docs/docs.php?id=1082

[4] Стандарт ISO 9000:2005 «Системы менеджмента качества. Основные положения и словарь».

[5] Стандарт ISO 9001:2008 «Системы менеджмента качества. Требования».

Статья опубликована в журнале "Управление в кредитной организации", № 1 / 2012.

___________________________________________

Р.А. Исаев, независимый эксперт по бизнес-инжинирингу и управлению в банковской сфере, член Координационного комитета Ассоциации Российских Банков (АРБ) по стандартам качества банковской деятельности.

___________________________________________

Р.А. Исаев, независимый эксперт по бизнес-инжинирингу и управлению в банковской сфере, член Координационного комитета Ассоциации Российских Банков (АРБ) по стандартам качества банковской деятельности.