Новые возможности распространения и получения рыночной, коммерческой и научной информации кроме положительных последствий приводят к тому, что экономические, социальные и политические кризисы становятся нормой современной жизни. Это требует достижения нового качества управления банком, предполагающего создание адаптивных механизмов стратегического управления на основе интегрированных процессов финансового управления, которые должны обеспечивать согласованность стратегических и оперативных управленческих решений, а также позволять своевременно выявить моменты, требующие корректировки или развития стратегии банка.

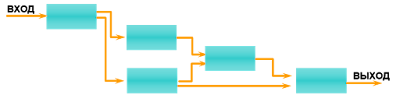

Для обеспечения стабильного долгосрочного роста мы поставили перед собой задачу по созданию инструментов организационной и информационной интеграции для всех процессов финансового управления (управления прибыльностью текущей и инновационной деятельности, управления рисками и управления ликвидностью), а также консолидации всех этих направлений на основе единого планового процесса.

Инструментом организационной интеграции процессов финансового управления должна выступать единая нормативная и методическая база, и информационная среда, обеспечивающая децентрализацию деятельности всех субъектов финансового управления при сохранении контроля результатов их деятельности.

Инструментом информационной интеграции процессов финансового менеджмента должно стать единое информационное пространство для накопления и обработки данных, используемых в процессах принятия управленческих решений.

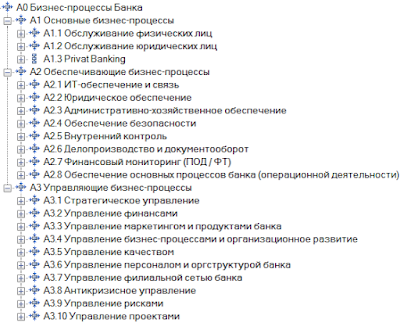

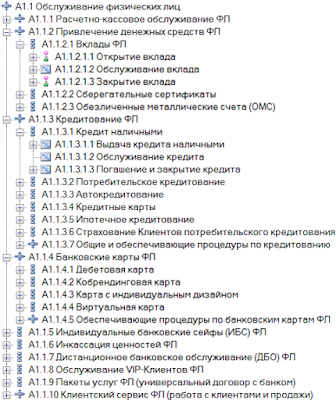

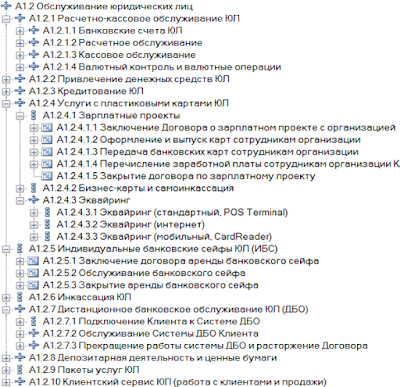

Анализ ключевых факторов успеха по решению поставленной, по сути, сверхзадачи для небольшого регионального банка вывел нас на отечественную разработку, созданную членом координационного комитета Ассоциации Российских Банков по стандартам качества банковской деятельности на основе систематизации более чем 10 - летнего опыта банковской и консалтинговой работы, а именно «Комплексную типовую бизнес - модель коммерческого банка» на базе профессионального программного продукта бизнес-моделирования «Business Studio».

Хочется отметить, что «Комплексная типовая бизнес - модель коммерческого банка» на наш взгляд является наиболее комплексной и завершенной разработкой на рынке. Благодаря тому, что бизнес - модель является продуктом отечественной разработки, содержит успешные практики и решения, модели, документы, регламенты по основным областям менеджмента и бизнес-инжиниринга в банке, она превращается в незаменимый инструмент по решению поставленной нами задачи и даже выходит за ее рамки. Следствием этого стало приобретение бизнес – модели совместно с программным продуктом «Business Studio».

Не смотря на то, что мы пока находимся на начальном этапе внедрения бизнес-модели, у нас нет сомнений в эффективности данного инструмента и в его существенной помощи в решении поставленной задачи.

С Уважением!

Исаев Максим

Заместитель директора

ЗАО КБ "УРАЛЛИГА", г. Челябинск

Для обеспечения стабильного долгосрочного роста мы поставили перед собой задачу по созданию инструментов организационной и информационной интеграции для всех процессов финансового управления (управления прибыльностью текущей и инновационной деятельности, управления рисками и управления ликвидностью), а также консолидации всех этих направлений на основе единого планового процесса.

Инструментом организационной интеграции процессов финансового управления должна выступать единая нормативная и методическая база, и информационная среда, обеспечивающая децентрализацию деятельности всех субъектов финансового управления при сохранении контроля результатов их деятельности.

Инструментом информационной интеграции процессов финансового менеджмента должно стать единое информационное пространство для накопления и обработки данных, используемых в процессах принятия управленческих решений.

Анализ ключевых факторов успеха по решению поставленной, по сути, сверхзадачи для небольшого регионального банка вывел нас на отечественную разработку, созданную членом координационного комитета Ассоциации Российских Банков по стандартам качества банковской деятельности на основе систематизации более чем 10 - летнего опыта банковской и консалтинговой работы, а именно «Комплексную типовую бизнес - модель коммерческого банка» на базе профессионального программного продукта бизнес-моделирования «Business Studio».

Хочется отметить, что «Комплексная типовая бизнес - модель коммерческого банка» на наш взгляд является наиболее комплексной и завершенной разработкой на рынке. Благодаря тому, что бизнес - модель является продуктом отечественной разработки, содержит успешные практики и решения, модели, документы, регламенты по основным областям менеджмента и бизнес-инжиниринга в банке, она превращается в незаменимый инструмент по решению поставленной нами задачи и даже выходит за ее рамки. Следствием этого стало приобретение бизнес – модели совместно с программным продуктом «Business Studio».

Не смотря на то, что мы пока находимся на начальном этапе внедрения бизнес-модели, у нас нет сомнений в эффективности данного инструмента и в его существенной помощи в решении поставленной задачи.

С Уважением!

Исаев Максим

Заместитель директора

ЗАО КБ "УРАЛЛИГА", г. Челябинск